目次

年金月千万円、数字で分割して見える

"毎月1千万ウォンの年金を受け取る目標は漠然と感じるかもしれませんが、必要な収益率と年金資金を細分化すれば、より明確な計画を立てることができます。

この文章では、30代後半の筆者の年金積立口座を基準に、現在3,500万ウォンから始めて毎年初めに600万ウォンずつ15年間払込む計画を立てます。これにより15年後には約30億ウォンを目指し、それを数学的に計算して整理します。

さらに最近ではさまざまなETF(上場投資信託)が登場し、年金積立ファンド内でも積極的に投資できる機会が増えました。これらの点を考慮して戦略をさらに発展させることが重要です。"

以前、年金口座を通じて担保ローンのためのファンド投資を扱ったことがあります。最近、市場の変動性が高まっているため、迅速な対応のためにファンドを整理し、すべての資金をETFに投資している状況です。

定期的に年金積立口座の取引内容を確認しており、毎年末には目標収益率と残高達成の有無を確認し、その結果を共有する予定です。

一緒に見ると良い記事

月複利収益率逆算の核心

核心概念は単純に説明されます。運用収益が毎月同じ比率で複利形式で増加し、追加の納付金が12ヶ月、24ヶ月、... , 180ヶ月の各時点でそれぞれ600万ウォン入ると仮定した場合、180ヶ月(15年)後の資産は初期資本の複利成長分と毎年の納付金の残り期間に基づく複利成長分を合算した結果で示されます。

この方程式を30億ウォンに合わせて計算すると、必要な月収益率は大体2%台になります。実務では2つの収益率を明確に区別することが重要です。

第一に、名目年収益率(APR)は月収益率に12を掛けて単純に換算した値です。第二に、実効年収益率(EAR)は月複利効果を反映して((1+r)^{12}-1)で計算されます。

結局、“月複利”という言葉を使用する際は長期目標の基準が名目ではなく実効に変わることになります。この理解は投資戦略を立てる上で必要です。

15年間毎月2%の複利を安定的に得ることは、株式とETFの変動性や下落市場を考えると非常に挑戦的な目標です。したがって、目標収益率は単なる希望として見るよりもリスク予算、つまり変動性と下落幅をどれだけ耐えられるかを考慮しなければなりません。

30億ウォン年金資金月1,100万ウォン計算

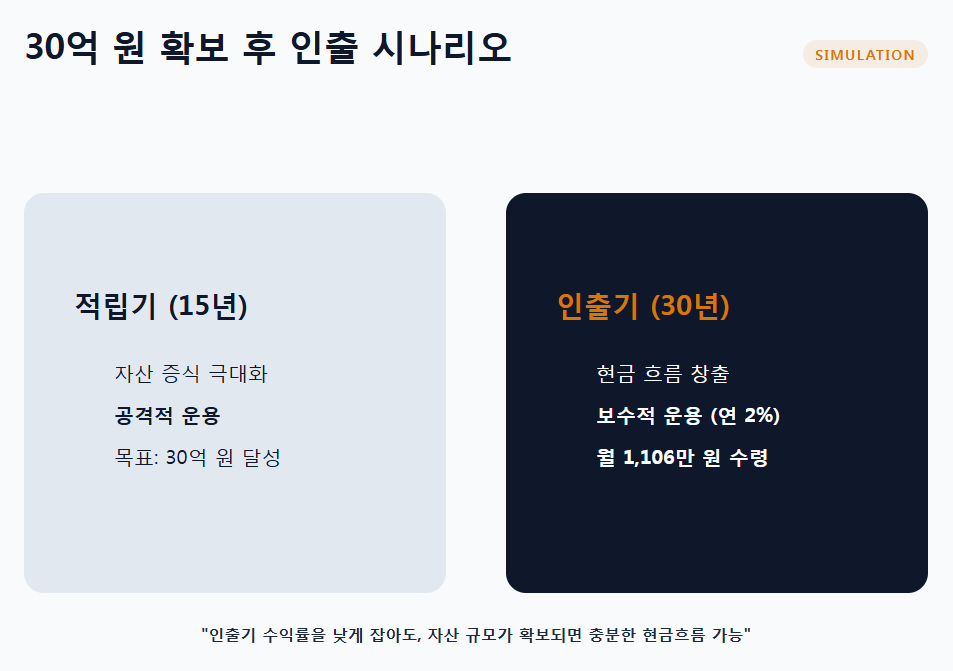

30億ウォンを年金として準備した後、30年間年2%で運用し毎月一定の金額を受取る30年確定年金を考えてみましょう。

この時、年2%を月複利に変換すると月利率は約(i=(1+0.02)^{1/12}-1)の水準になります。確定年金の現在価値を使用して月々の支給額を算出すると、おおよそ月1,106万ウォンが算出されます(月末受取基準)。もし先取り(月初受取)で計算すると支給額はやや減ることになります。

結論として、積立期には攻撃的な複利運用が必要ですが、引き出し期では保守的な運用(年2%)を前提にしても月約1,100万ウォン程度の収益が可能な構造が整えられます。

ここで重要な点は、積立期と引き出し期はそれぞれ異なる性格を持ち、攻撃的な収益と保守的な収益は同じ基準で比較してはいけないということです。これを明確に理解することが必要です。

年金積立ファンドETF運用法

年金積立ファンドを通じてETFを活用して"プロジェクト型"で運用したい場合、方法は簡単ですがルールを厳格に守る必要があります。

第一に、コア-サテライト戦略を適用しましょう。コア部分は安定性のために広範囲な指数ETFを選択し、サテライト部分では成長、テーマ、クオリティ、配当などを通じて超過収益を追求します。

第二に、リバランシングルールをあらかじめ設定しておかなければなりません。四半期、半年、年1回のいずれかを選択し、目標比重から±○%の逸脱があった場合に調整する基準を明確に定めておきます。

最近では多様なアクティブETFが出てきており、特定の産業(例: AI、宇宙、ロボティクス、2次電池、配当成長など)で指数型ETFよりもさらに能動的なポートフォリオ運用が可能です。しかしアクティブETFを選択する際は運用者の能力、手数料、追跡誤差などを必ず考慮すべきです。

最後に、月複利を目標とするなら、銘柄選定よりも中途の下落での逸脱防止がより重要です。結局、成功の可否は"収益率"よりも持続可能性にかかっています。

年次別年末目標残高テーブル

現在3,500万ウォンを開始として毎年初めに600万ウォンを15年間納入する状況を仮定しました。この場合、年末の目標残高を整理した表を作成しました。月複利計算の基準に基づいた結果です。

| 年度 | 年次 | 年末目標残高(ウォン) | 年末目標残高(億ウォン) | 前年対比単純収益率 |

| 2026 | 1 | 53,177,293 | 0.53 | 51.94% |

| 2027 | 2 | 76,753,372 | 0.77 | 44.33% |

| 2028 | 3 | 107,331,715 | 1.07 | 39.84% |

| 2029 | 4 | 146,992,044 | 1.47 | 36.95% |

| 2030 | 5 | 198,431,775 | 1.98 | 34.99% |

| 2031 | 6 | 265,149,473 | 2.65 | 33.62% |

| 2032 | 7 | 351,682,805 | 3.52 | 32.64% |

| 2033 | 8 | 463,917,154 | 4.64 | 31.91% |

| 2034 | 9 | 609,485,907 | 6.09 | 31.38% |

| 2035 | 10 | 798,289,621 | 7.98 | 30.98% |

| 2036 | 11 | 1,043,169,386 | 10.43 | 30.68% |

| 2037 | 12 | 1,360,780,193 | 13.61 | 30.45% |

| 2038 | 13 | 1,772,723,678 | 17.73 | 30.27% |

| 2039 | 14 | 2,307,017,324 | 23.07 | 30.14% |

| 2040 | 15 | 3,000,000,000 | 30.00 | 30.04% |

結論: 月千万円は戦略の問題だ

年金月千万円を目指すプロジェクトは感情に流されず数値的にアプローチするべきです。

15年間で30億ウォンを目指す場合、これは月複利基準で非常に高い収益率を必要とします。成功の可否はどのETFを選ぶかよりも、リバランシングルール、市場下落への対応、定期的な納付の持続性によって左右されます。

一方で、30億ウォンを目指した後は、保守的に年2%の運用収益率を仮定しても、30年間毎月約1,100万ウォンの確定年金を数学的に計算することができます。

結局重要なのは、年金積立ファンド内でETFを積極的に管理し、まずルールを設定し感情は後から考えることです。これは長期的な複利を追求する現実的な方法と言えるでしょう。

#年金月千万円, #年金積立ファンド, #年金積立ETF, #ETF投資, #月複利, #複利投資, #年金資金, #老後準備, #確定年金, #年金計算, #年収益率, #実効収益率, #名目収益率, #資産配分, #リバランシング, #コアサテライト, #アクティブETF, #長期投資, #退職年金, #IRP, #ISA, #税額控除, #年金ポートフォリオ, #インデックスETF, #テーマETF, #配当ETF, #成長株ETF, #目標資産, #資産運用, #投資戦略

よくある質問(FAQ)

Q. 月千万円年金のために必要な年金資金と収益率はどうなりますか?

15年間積み立てて約30億ウォンを貯めると月千万円の年金が可能であり、必要な月複利収益率は約2%台です。

月千万円の年金を目指す場合、30代後半の基準で現在3,500万ウォンから始めて毎年600万ウォンずつ15年間納入すると約30億ウォンの年金資金が作れます。これには月2%台の複利収益率が必要です。この収益率は名目年収益率ではなく、複利効果を反映した実効年収益率であることを認識する必要があり、長期複利投資の核心基準となります。

Q. 月複利収益率計算時の名目年収益率と実効年収益率の違いは何ですか?

名目年収益率は月収益率に12を掛けた値、実効年収益率は複利効果を反映した実際の年収益率です。

名目年収益率(APR)は単に月収益率に12を掛けて計算するのに対し、実効年収益率(EAR)は月収益率を複利で計算し((1+r)^12-1)式で算出されます。実効収益率は複利効果を反映するため、長期投資時の実際の収益率をより正確に示します。したがって、月複利目標を立てる際には実効年収益率を基準に投資計画を立てることが必須です。

Q. 年金積立ファンド内でETFを運用する際の効果的な戦略は何ですか?

コア-サテライト戦略と厳格なリバランシングルールの適用が重要であり、アクティブETF活用も検討します。

ETF投資はコア-サテライト戦略が推奨されます。コアは広範囲の指数ETFで安定性を確保し、サテライト部分で成長、テーマ、クオリティ、配当などの多様なETFを活用して超過収益を追求します。リバランシング基準をあらかじめ明確に定め、定期的にポートフォリオ比率を調整する必要があります。またAI、宇宙、配当成長などアクティブETFも運用能力とコストを考慮して活用可能で、収益率よりも投資持続可能性に重点を置く必要があります。

Q. 年金積立期と引き出し期での運用戦略の違いは何ですか?

積立期間は攻撃的な複利運用、引き出し期間は保守的な年2%運用に区分する必要があります。

年金積立期には目標達成のために月2%台の攻撃的な複利収益率が必要ですが、引き出し期には保守的に年2%の運用収益を仮定します。積立期には成長中心の投資、引き出し期には安定的な収益確保が重要であり、2つの時期の収益率と戦略は同じ基準で比較してはいけません。このように区分して効率的に資産を運用すれば、30年間毎月約1,100万ウォンの年金を安定して支給することができます。

Q. 月千万円年金目標達成において何が最も重要ですか?

ETF銘柄選定よりもリバランシングルール設定と下落への対応、定期納付持続性が核心です。

月千万円年金計画は単純な銘柄選定よりも投資規則を厳格に守ることが重要です。感情に流されず定期的に納付を続け、市場の変動性や下落に対する対応戦略を整える必要があります。リバランシング基準を明確に定め、中途の損失期間で逸脱しない長期的な視点が成功を左右します。継続的な管理と計画が高収益率達成よりも安定的で現実的な年金確保方法です。